課税される所得金額 |

税 率 |

控除額 |

|---|---|---|

|

1,000円〜1,949,000円まで |

5% |

0円 |

|

1,950,000円〜3,299,000円まで |

10% |

97,500円 |

|

3,300,000円〜6,949,000円まで |

20% |

427,500円 |

|

6,950,000円〜8,999,000円まで |

23% |

636,000円 |

|

9,000,000円〜17,999,000円まで |

33% |

1,536,000円 |

|

18,000,000円〜39,999,000円まで |

40% |

2,796,000円 |

|

40,000,000円以上 |

45% |

4,796,000円 |

確定申告について

チャットレディの

確定申告について

チャットレディは会社に雇用されているわけではないので「個人事業主」となります。

そのため1年に一度確定申告をする必要があります。

確定申告は「よくわからない」「難しそう」「納めなくてもいいのでは?」というような声を聞きますが、

納税義務がある場合は必ずしなくてはなりません。確定申告をしなかった場合のリスクもあります。

下記にまとめましたので、ぜひ参考にしてみてください。

チャットレディの確定申告

チャットレディの確定申告

チャットレディのお仕事をアリュールに所属してされている女性は、アリュールと「業務請負契約」を行っていることになります。

チャットレディは一人ひとりが「個人事業主」となりますので、1年間にチャットレディとして稼いだ報酬は、所得に応じて確定申告する必要があります。

確定申告の対象となる所得は下記となりますので、ご自身の所得と合わせてご確認ください。

-

チャットレディ以外の収入がない方

1年間のチャットレディ所属(収入から経費を引いた額)が48万円を超える

-

本業で給与収入があり、

副業でチャットレディ収入がある方1年間のチャットレディ所属(収入から経費を引いた金額)が20万円を超える

※確定申告は20万円以下の場合は不要となりますが、各種控除を受ける場合は必要なケースもあります。詳しくは管轄税務署にご確認ください。

※副業の収入が年間20万円以下の場合は申告不要ですが、あくまでも「所得税」に限ってのことです。

住民税の申告は20万円以下でも必要な地域がありますので、各市町村、管轄役場にご確認ください。

確定申告とは

-

確定申告とは?

確定申告とは、毎年1月1日~12月31日までの1年間に得た所得(収入から経費と控除を引いた金額)を計算して申告し、所得税額を確定して税金を納めるための一連の手続きのことを指します。

今年の所得分は翌年2月16日~3月15日までの間に確定申告を行います。 -

所得の計算方法

1年間のチャットレディ収入 − 経費 = 所属

チャットレディ収入:1年間で得た報酬の総額

経費:チャットレディのお仕事をするために掛かった費用

※衣装代やメイク用品代、PC購入代金、インターネットの通信費などが経費として計上できます。

確定申告の仕方・流れ

会社員として給与をもらっている場合であれば源泉徴収

会社が年間の所得にかかる所得税等を予め給与から差し引き、国に納めること。

これにより従業員は確定申告をする必要がなく、毎月の給与から少額ずつ所得税を納めることができる)があります。

チャットレディは個人事業主となるので、源泉徴収がありません。

上記項目でも触れた通り、一定金額以上を稼いだ場合はご自身で確定申告をする必要があります。

確定申告を行う必要があるのに3月15日までに申告をしなかった場合は、納付すべき税額に対して50万円までは15%、50万円を超える部分は20%の割合を乗じて計算した金額を無申告加算税として納めることとなります。

また、無申告で故意に納税をしなかった場合は、「5年以下の懲役もしくは500万円以下の罰金、または、その両方」が課されます。

仮に故意でなかったとしても「1年以下の懲役または50万円以下の罰金」が課せられることがあるので注意が必要です。

「まぁいいか」では重すぎるリスクがありますので、しっかりと確定申告を行いましょう。

確定申告の流れ

① 1年間のチャットレディ収入を確認する

毎年1月1日~12月31日までの間に得たチャット収入(日払い・振込みともに)が対象となります。

② 経費を計算する

チャットレディのお仕事をする上で掛かった費用を経費として計上することができます。

お仕事に必要な購入品やその他経費計上するには「領収書・レシート・WEB明細」など、証明できるものが必要となります。必ず保管しておきましょう。

※領収書等はスマホなどで撮影されたものでも可能です。経費になるかどうかの判断基準は「売上につながる費用かどうか」です。

経費計上が可能な品目 |

|

|---|---|

WEBカメラ代金 |

通信費(インターネット料金、プロバイダ料金など) |

チャット用のライト、照明器具 |

チャットで使用する衣装やウィッグ、化粧品代 |

パソコン、スマホ代※プライベートと仕事で使っている割合から料金を算出 |

家賃※チャットレディのお仕事をする専用のスペースをお部屋に対する割合から料金を算出 |

電気代、光熱費※チャットレディのお仕事として使用したと説明できる部分のみ、または家賃と同じよう割合から料金を算出 |

|

※上記の経費品目は一部の例となります。基本的にはチャットレディのお仕事に掛かった費用は計上可能です。

その他、詳細やご不明点がございましたら管轄税務署へお問い合わせください。

③ 申告書を作成する

確定申告書は国税庁のHPから取得できます。

国税庁HP|確定申告書の作成

雑所得:確定申告書A、Bのどちらでも可能 |

チャットレディを副業として行っており、所得が少額な場合は雑所得として申告する方が多いです。 |

|---|---|

事業所得:確定申告書Bを使用 |

チャットレディを本業とされている方や、副業でもチャットレディの収入が本業を越えて生活をまかなえるほどである場合は事業所得として認められる場合があります。 |

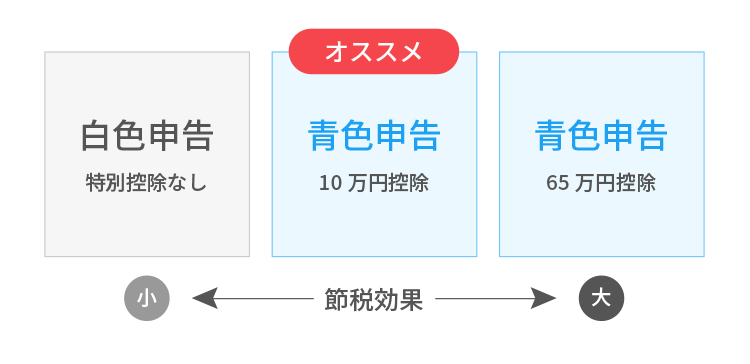

白色申告:はじめてでも簡単! |

はじめて確定申告をする方で、なるべく手間をかけたくない方向けです。 |

|---|---|

青色申告:65万円特別控除、青色10万円控除 |

青色申告は65万円の特別控除を受けることができますが、そのためには複式簿記で帳簿を付けなくてはいけません。 |

国税庁HPにて、書き方の例やお問い合わせ事項が掲載されています

国税庁HP|確定申告書等作成コーナー

④ 申告書類を提出し所得税を納付する

確定した所得税の納付期限は、基本的に確定申告を行う場合と同様に3月15日までとなります。

※申告期限・納付期限が土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

チャットレディの納付額を

例で見てみよう!申告した所得に応じて、

下記のように所得税が決まります。

所得税の税率

所得税の速算表(平成27年分以降)

※「収入-経費-基礎控除」=課税される所得金額となります。

基礎控除

総所得金額などから差し引くことができる控除の一つに基礎控除があります。

基礎控除は、納付者本人の合計所得金額に応じて次のように決まります。

納税者本人の

|

控除額 |

|---|---|

|

2,400万円以下 |

48万円 |

|

2,400万円超2,450万円以下 |

32万円 |

|

2,450万円超2,500万円以下 |

16万円 |

|

2,500万円超 |

0円 |

チャットレディAさん

21歳 学生の場合

(他に収入がない)

チャットレディ収入:180万円

経費:20万円

基礎控除:48万円

所得税:5.7万円

(白色申告の場合)

チャットレディBさん

26歳 会社員の場合

(他に収入がある)

会社員としての給与収入:280万円

チャットレディ収入:260万円

経費:30万円

基礎控除:48万円

所得税:29.5万円

(白色申告の場合)

※会社員の場合、所得税率は総所得で計算されます。

チャットレディCさん

28歳 本業の場合

(他に収入がない)

チャットレディ収入:960万円

経費:200万円

基礎控除:48万円

青色申告特別控除:65万円

(申請が必要)

所得税:88.5万円

(青色申告の場合)

確定申告をしなかった

場合のリスク

確定申告の義務がありながら申告をしなかった場合、

下記のようなペナルティを課せらます。

-

「無申告加算税」

無申告加算税とは、本人の意思があるなしに関わらず確定申告の期日を過ぎた後に申告した場合に課せられる税金です。

納税額が50万円までは15%、50万円を超える部分には20%が課せられます。※税務署の調査通知を受ける前に自主的に申告した場合、課税割合は5%まで軽減されます。

※期限後の申告でも要件を満たし申告意志が認められた場合、無申告加算税は課せられません。要件等は各自ご確認ください。 -

「延滞税」

延滞税とは、納付期限までに納めない場合に加算される税金のことです。

無申告加算税と延滞税のどちらかを支払うのではなく、両方を支払うことになるので非常に重たい課税となります。

納税が遅れた日数分が延滞税として加算され、最高税率は年14.6%になります。

最後に

確定申告について触れてきましたが、どうでしたでしょうか?

聞きなれない言葉もあり少し難しい内容に感じるかもしれませんが、一定額以上の収入を得ている場合は避けて通ることはできません。

納税義務があり、確定申告をしなかった場合にはリスクもあります。

納税を個人ですると、なんとなく損をしているような気持ちになるかもしれませんが、正社員やアルバイトなどで給料を得ている場合でも所得税は納税されています。

会社が私たちの代わりに給料から天引きし納税してくれています。

アリュールでチャットレディのお仕事を始めてから確定申告を意識する女性も多くいます。

副業、本業、在宅、いくら稼いでいるのか、どれが経費になるのかなどわからないことがあればお気軽にご相談ください。

また、税務署は時期を問わず無料で相談に乗ってくれます。

匿名で相談できますし、税金の知識がないことをわかってくれていますので安心して相談できます。

よくある質問

-

Q1. チャットレディで100万円稼ぎました。確定申告の必要はありますか?

A. はい、確定申告の必要があります。

会社員の方で給与所得のほかに20万円以上の収入がある場合は、確定申告の必要があります。

個人事業主の方はチャットレディの収入は給与所得ではないため基礎控除48万円を超えると確定申告の必要があります。 -

Q2. 「確定申告をすると会社にバレる」と聞いたことがあります。

確定申告で会社にバレることはありますか?A. 住民税の金額の変化で会社に副業がばれてしまうことがあります。

バレたくない場合は、確定申告書の住民税に関する事項で「自分で納付(普通徴収)」を選んでください。

普通徴収にすれば、副業分の住民税は個人に納付書が届きます。 -

Q3. 自営業でエステサロンをしています。チャットレディを副業で始める予定ですが、どのくらい稼いだら確定申告をする必要がありますか?

A. 自営業やフリーランスの方は、1年間の所得が基礎控除額48万円+社会保険料控除を超える場合は確定申告をする必要があります。

-

Q4. 今年からチャットレディを本業としてやります。

申請書の職業欄には何と書けばよいでしょうか?A. 職業欄は特に決まった書き方はありません。チャットレディはインターネット上で接客するお仕事になるので、「サービス業」「インターネット配信業」などと書く事ができます。

24時間ご相談

お待ちしております!

ALLURE(アリュール)は日払い高収入!

些細なご質問もお気軽にお問い合わせください!

-

LINEはこちら

ID: allure.kokura

-

お電話はこちら

090-3478-8075

24時間 年中無休

-

応募/ ご相談はこちら

応募/相談フォーム24時間受付中!